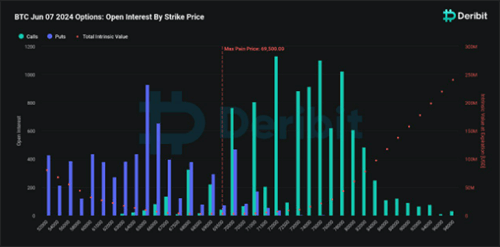

6月7日,随着价值超过22亿美元的加密货币期货期权即将到期,比特币正迎来一场重大考验。市场普遍关注,这一数字黄金能否守住7万美元这一重要的心理关口。

据悉,本周五将有总额高达12.2亿美元的比特币期货期权到期,其中,市场的“最大痛点”价格被设定为69,500美元。所谓“最大痛点”,即大多数期权持有者可能面临损失的价格点,但这并不意味着比特币价格一定会跌至该水平。

根据领先的加密期权交易平台Deribit的数据,本周五的期权到期,看跌与看涨期权的比率为0.66,显示出市场对比特币未来走势存在一定的分歧。

期权到期前,加密货币市场的价格波动往往更加剧烈。然而,与以往不同的是,当前比特币的未平仓合约(Open Interest, OI)相较于2023年11月的峰值已大幅下降。市场分析人士指出,这一变化可能会减弱期权到期对市场的影响。

“目前的期权未平仓头寸较之前的峰值减少了42.5%,因此,我们预期期权到期对整个加密市场的影响将比以往更小。”Bitfinex的分析师如此表示。

另一方面,来自美国的机构资金持续流入现货比特币交易所交易基金(ETF),这可能为比特币提供了一定的支撑,帮助其维持在7万美元的关键价位之上。这些资金流入可能在一定程度上吸收了期权到期所带来的抛售压力。

然而,交易员们仍需警惕潜在的波动风险。Bitfinex警告说:“近期有大量的资金流入,且交易所的杠杆率已升至月度高点,这通常被视为市场局部见顶的迹象。虽然现在可能并非如此,但下行风险绝对值得关注。”

在市场成熟的过程中,交易者们越来越多地运用复杂的策略,如使用期权来对冲期货或现货头寸。这意味着,单纯基于期权数据所反映的“最大痛点”价格,可能并不完全代表市场的真实痛点。

随着加密市场的不断发展和机构投资者的深入参与,比特币正面临着前所未有的挑战与机遇。市场将密切关注这一关键时期的价格波动,以及机构资金对比特币ETF的持续兴趣。在这场考验中,比特币能否稳住阵脚,守住7万美元大关,无疑是市场关注的焦点。